Освобождение от уплаты НДС — это одно из важнейших направлений налоговой политики, направленное на стимулирование определенных отраслей экономики и упрощение налогообложения для некоторых категорий налогоплательщиков. Это механизм, который позволяет предприятиям и предпринимателям сократить свои налоговые обязательства или даже полностью избежать уплаты НДС при выполнении определенных условий.

Налог на добавленную стоимость (НДС) — один из основных налогов в российской налоговой системе, который облагается на товары и услуги. Однако существуют случаи, когда определенные сделки или деятельность организации могут быть освобождены от уплаты НДС. Важно знать возможности и правила освобождения от НДС, чтобы эффективно управлять налоговыми обязательствами и избежать штрафов за неправильное их применение.

Как отказаться от льготы по НДС и зачем это нужно

Отказ от льготы по НДС может быть действенным действием для оптимизации налоговых платежей и снижения финансовых рисков. В некоторых случаях, сохранение льготы может привести к дополнительным проверкам со стороны налоговых органов, что может повлечь за собой дополнительные убытки или штрафы. Поэтому важно грамотно оценить, стоит ли вам сохранять статус льготника по НДС или отказаться от него.

Важно учитывать, что отказ от льготы по НДС может повысить вашу финансовую прозрачность перед налоговыми органами. Это может укрепить вашу позицию в случае проверок и сократить вероятность негативных последствий. Поэтому рекомендуется внимательно рассмотреть возможность отказа от льготы и выгоды, которые это может принести в долгосрочной перспективе.

Как снизить налоги без риска

Документы, подтверждающие льготу по НДС, играют важную роль при проведении налоговых проверок. Важно тщательно вести бухгалтерию и хранить все необходимые документы для подтверждения права на освобождение от уплаты НДС. Соблюдение требований законодательства и правильное ведение документооборота помогут снизить налоговую нагрузку на ваш бизнес и избежать штрафных санкций.

Документы, подтверждающие льготу по НДС

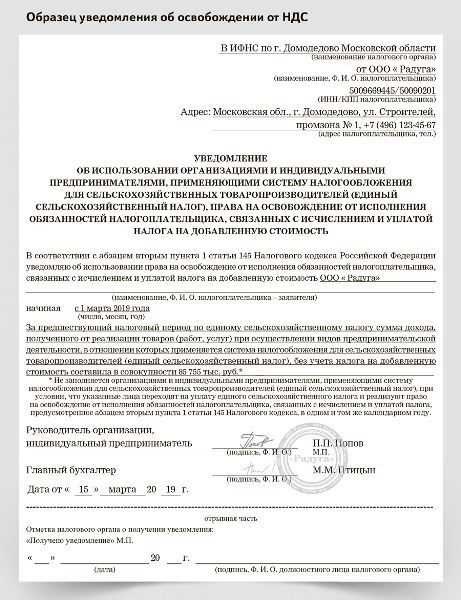

Основными документами, которые подтверждают право налоговой льготы по НДС, являются следующие:

- Договоры с поставщиками или подрядчиками, в которых прописаны условия о применении льготы и освобождение от уплаты НДС;

- Счета-фактуры, выставленные в соответствии с требованиями законодательства, в которых указана информация о применении льготы;

- Свидетельства о внесении записи в ЕГРЮЛ или ЕГРИП о применении освобождения от НДС;

- Протоколы совета директоров или решения уполномоченных органов компании о принятии решения о применении НДС или отказе от льготы;

- Иные документы, подтверждающие законность и обоснованность применения льготы по НДС.

Предоставление полного комплекта документов, подтверждающих правомерность освобождения от уплаты НДС, является важным шагом для предотвращения возможных проблем и контрольных мер со стороны налоговых органов. Внимательное составление и хранение документации поможет избежать недоразумений и споров при проверках и расследованиях со стороны налоговых инспекций.

Виды налоговых льгот по НДС

Один из наиболее распространенных видов налоговых льгот по НДС – это льготы для сельскохозяйственных организаций. В соответствии с действующим законодательством, сельскохозяйственные производители имеют право на освобождение от уплаты НДС при реализации сельскохозяйственной продукции. Эта мера способствует развитию отрасли и стимулирует производителей предлагать качественную и доступную продукцию на рынке.

| Название льготы | Описание |

|---|---|

| Льготы для социально значимых товаров | Предусматривают освобождение от уплаты НДС при продаже определенных категорий товаров, например, детского питания или лекарственных препаратов. |

| Льготы для экспортеров | Позволяют компаниям, занимающимся экспортом товаров, освободиться от уплаты НДС при реализации продукции за пределами таможенной территории России. |

| Льготы для медицинских учреждений | Предусматривают специальные правила по уплате НДС для медицинских учреждений и организаций, оказывающих медицинские услуги. |

Кто может получить льготы по уплате НДС

Процедура получения льгот по уплате НДС предоставляется определенным категориям налогоплательщиков, которые соответствуют установленным законодательством критериям. Однако необходимо понимать, что просто наличие желания освободиться от уплаты НДС не делает вас автоматически правообладателем данной льготы.

Получить право на льготное освобождение от уплаты НДС могут типовые субъекты предпринимательской деятельности, такие как индивидуальные предприниматели, коммерческие организации, а также некоммерческие и предприятия малого и среднего бизнеса. Прежде чем воспользоваться льготами по уплате НДС, необходимо внимательно изучить все условия и требования, предъявляемые законодательством.

Продление или отказ от освобождения

При подходе к вопросу продления или отказа от освобождения от уплаты НДС необходимо учитывать ряд факторов, таких как специфика деятельности компании, объемы продаж, планируемые инвестиции и другие аспекты. Налоговое законодательство предусматривает определенные условия для продления или отказа от льготы по НДС, поэтому перед принятием решения стоит проанализировать все возможные последствия и проконсультироваться со специалистами в данной области.

Как получить льготу по НДС

Прежде всего, необходимо знать о существовании различных видов налоговых льгот по НДС и определить, подходит ли ваша компания для их применения. К примеру, существуют льготы для расходов, связанных с выплатой заработной платы работникам, при приобретении определенного вида товаров и услуг, а также при экспорте товаров.

| Налоговая льгота | Описание |

| Льгота по заработной плате | Расходы на заработную плату могут быть освобождены от уплаты НДС при соблюдении определенных условий |

| Льгота на экспорт | Компании, экспортирующие товары за пределы России, могут получить налоговую льготу при условии соблюдения документального оформления сделок |

Для того чтобы получить льготу по НДС, необходимо внимательно изучить действующее законодательство, подготовить необходимые документы и предоставить их в соответствии с установленными правилами. Оптимизация налогов может существенно повлиять на финансовое положение компании и способствовать ее развитию в современных условиях рыночной экономики.